Rivista online e su carta in tema di

- Opere e lavori privati e pubblici

- Edilizia e urbanistica

- Professioni tecniche

ISSN 1721-4890

Fondata nel 1933

Direttore Dino de Paolis

Plusvalenza vendita immobili con Superbonus: esempi pratici di calcolo

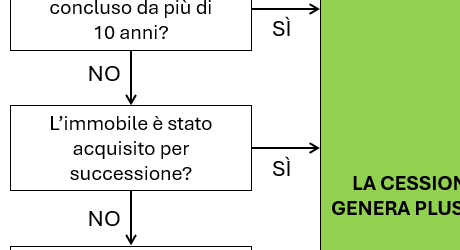

La Legge di bilancio 2024 (L. 30/12/2023, n. 213, art. 1, comma 64) ha incluso tra i c.d. “redditi diversi” di cui all’art. 67 del D.P.R. 917/1986 (Testo unico delle imposte sui redditi - TUIR) le plusvalenze realizzate mediante cessione di immobili in relazione ai quali il cedente abbia realizzato interventi con Superbonus conclusi da meno di 10 anni.

Restano esclusi gli immobili acquisiti per successione e quelli adibiti ad abitazione principale per la maggior parte dei 10 anni antecedenti alla cessione.

Per la disciplina completa, anche alla luce della circolare Agenzia delle entrate 13/06/2024 n. 13/E, si veda Plusvalenze da vendita immobili con interventi Superbonus.

Di seguito, lo schema grafico su come capire se la cessione genera plusvalenza.

DETERMINAZIONE DELLA PLUSVALENZA, ESEMPI DI COSTI INERENTI - La plusvalenza è data dalla differenza tra il prezzo di vendita e quello di acquisto, rivalutato in base all’indice Istat per gli immobili acquistati da almeno 5 anni ed aumentato dei c.d. “costi inerenti” (ad esempio: spese per manutenzione straordinaria o ristrutturazione; spese per pratiche urbanistiche e catastali; onorario del notaio, Imposta di registro e/o IVA non detratta; imposta sostitutiva sul mutuo).

Quanto ai suddetti costi inerenti, in caso di interventi Superbonus fruiti con la percentuale piena del 110% e con cessione del credito o sconto in fattura:

* se l’intervento è concluso da meno di 5 anni, i costi non si possono considerare;

* se l’intervento è concluso da più di 5 anni, i costi si possono considerare per il 50%.

Si ricorda infine che non possono essere considerati “inerenti” i costi che attengono alla normale gestione del bene e non ne abbiano determinato un aumento di valore (ad esempio: spese condominiali ordinarie; utenze; spese per manutenzione ordinaria; altre spese comunque non documentate).

Di seguito, lo schema grafico su come considerare i costi Superbonus nel calcolo e lo schema grafico su come capire se possibile rivalutare il costo di acquisto con gli indici Istat (su come eseguire il calcolo vedi Indici Istat, costi di costruzione e tassi di interesse).

IMPOSTA SOSTITUTIVA - Si rende applicabile in questi casi (L. 30/12/2023, n. 213, art. 1, comma 65) la possibilità di assoggettare la plusvalenza - invece che all’aliquota marginale IRPEF calcolata in base al reddito complessivo del contribuente - all’imposta sostitutiva di cui al comma 496, art. 1 della L. 266/2005, attualmente stabilita al 26% (dal 2020, in precedenza era il 20%).

Negli esempi che seguono verrà sempre applicata l’imposta sostitutiva.

ESEMPI PRATICI CALCOLO PLUVALENZA VENDITA IMMOBILI CON SUPERBONUS - Alla luce della disciplina sopra sinteticamente illustrata, si forniscono di seguito alcuni esempi pratici di calcolo.

ESEMPIO 1

* Immobile acquistato nel mese di gennaio 2020

* Costo di acquisto 300.000 Euro

* Vendita nel mese di gennaio 2024

* Interventi Superbonus fruiti al 110% senza cessione del credito o sconto in fattura

* Importo interventi Superbonus 100.000 Euro

* Altri costi inerenti vari 25.000 Euro

* Prezzo di vendita 500.000 Euro

Rivalutazione ISTAT non possibile in quanto immobile acquistato da meno di 5 anni.

Superbonus conteggiato tra i costi inerenti in quanto senza cessione del credito o sconto in fattura.

* Costo fiscalmente riconosciuto: 425.000 Euro

(Costo acquisto 300.000 + Costi Superbonus 100.000 + Altri costi inerenti 25.000 Euro)

* Plusvalenza: 75.000 Euro

* Tassazione: 19.500 Euro (75.000 x 26%)

ESEMPIO 2

* Immobile acquistato nel mese di gennaio 2018

* Costo di acquisto 300.000 Euro

* Vendita nel mese di gennaio 2024

* Interventi Superbonus fruiti al 110% con sconto in fattura

* Importo interventi Superbonus 100.000 Euro

* Altri costi inerenti vari 25.000 Euro

* Prezzo di vendita 500.000 Euro

Rivalutazione ISTAT possibile in quanto immobile acquistato da oltre 5 anni.

Entità rivalutazione: +17,10% pari a 51.300 Euro

(calcolo eseguito con indice dicembre 2023 pari a 118,9 e indice gennaio 2018 pari a 101,5 - per dettagli su come eseguire il calcolo vedi Indici Istat, costi di costruzione e tassi di interesse)

Superbonus non conteggiabile tra i costi inerenti in quanto fruito con sconto in fattura (potrebbe conteggiarsi al 50% se l’intervento fosse concluso da almeno 5 anni).

* Costo fiscalmente riconosciuto: 376.300 Euro

(Costo acquisto 300.000 + Rivalutazione ISTAT 51.300 + Altri costi inerenti 25.000 Euro)

* Plusvalenza: 123.700 Euro

* Tassazione: 32.162 Euro (123.700 x 26%)

ESEMPIO 3

* Immobile acquistato nel mese di gennaio 2005

* Costo di acquisto 300.000 Euro

* Vendita nel mese di gennaio 2024

* Interventi Superbonus fruiti al 90% con cessione del credito

* Importo interventi Superbonus 100.000 Euro

* Altri costi inerenti vari 25.000 Euro

* Prezzo di vendita 500.000 Euro

Rivalutazione ISTAT possibile in quanto immobile acquistato oltre 5 anni.

Entità rivalutazione: +41,10% pari a 123.300 Euro

(calcolo eseguito con indice dicembre 2023 pari a 118,9 e indice gennaio 2005 pari a 123,9 con coefficiente di raccordo pari a 1,470 - per dettagli su come eseguire il calcolo vedi Indici Istat, costi di costruzione e tassi di interesse)

Superbonus conteggiato tra i costi inerenti in quanto, seppure con cessione del credito, fruito al 90% invece che con la percentuale piena.

* Costo fiscalmente riconosciuto: 548.300 Euro

(Costo acquisto 300.000 + Rivalutazione ISTAT 123.300 + Costi Superbonus 100.000 + Altri costi inerenti 25.000 Euro)

* Plusvalenza non presente

ESEMPIO 4

* Immobile acquistato nel mese di gennaio 2005

* Costo di acquisto 300.000 Euro

* Vendita nel mese di gennaio 2024

* Interventi Superbonus fruiti al 110% con cessione del credito

* Importo interventi Superbonus 100.000 Euro

* Altri costi inerenti vari 25.000 Euro

* Prezzo di vendita 500.000 Euro

Rivalutazione ISTAT possibile in quanto immobile acquistato oltre 5 anni.

Entità rivalutazione: +41,10% pari a 123.300 Euro

(calcolo eseguito con indice dicembre 2023 pari a 118,9 e indice gennaio 2005 pari a 123,9 con coefficiente di raccordo pari a 1,470 - per dettagli su come eseguire il calcolo vedi Indici Istat, costi di costruzione e tassi di interesse)

Superbonus non conteggiabile tra i costi inerenti in quanto fruito con sconto in fattura.

* Costo fiscalmente riconosciuto: 448.300 Euro

(Costo acquisto 300.000 + Rivalutazione ISTAT 123.300 + Altri costi inerenti 25.000 Euro)

* Plusvalenza: 51.700 Euro

* Tassazione: 13.442 Euro (51.700 x 26%)

INTERPRETAZIONI CONSIGLIO NAZIONALE DEL NOTARIATO - Si rinvia a Cessione immobili dopo interventi Superbonus, prime interpretazioni dei Notai per un ampio excursus sulle interpretazioni recate dallo Studio n. 15-2024/T del Consiglio nazionale del notariato in data 20/03/2024.

Dalla redazione

I regimi amministrativi per la produzione di energia da fonti rinnovabili

Codice della strada 2025 e Regolamento

Codice della crisi d'impresa commentato 2024